自2015年初起,全球化工业巨头的兼并重组就如同开上了快车道,2015年全年的并购额较2014年上涨了30%。

2016年的并购事件也不在少数,这其中不乏陶氏与杜邦合并这种惊天并购案。2016年全球化工并购交易总额已经出现2012年以来的首次下降。当前全球已宣布但未完成的大宗化工并购交易总额超过1000亿美元,因为监管部门的审查日趋严格,一些特大型并购交易面临延期风险。除陶氏化学和杜邦公司的并购案,以及中化集团和先正达的并购案因监管审查趋严而推迟至2017年外,宣伟公司和威士伯、拜耳和孟山都的并购交易也已计划2017年完成。此次小编收集和整理了2016年至2017年6月内全球行业重大收购并购事件,并对此作出详细的分析。

2017年国际化工收购案例如下

工业气体巨头林德和普莱克斯签署合并协议

2017年6月1日工业气体巨头和普莱克斯签署并购合作协议,成为全球最大的工业气体供应商,基于2016年报告的结果,新公司营业收入约为290亿美元,目前市值超过700亿美元,两家公司合并促进全球现代化气体的改革,对未来工业化气体创新打下坚实基础。

美化工企业亨斯迈与瑞士科莱恩即将合并

2017年5月份,美国化工企业亨斯迈材料和瑞士科莱恩接近达成合并协议,若协议达成,新公司市值约140亿美元,新公司名称将更名为亨斯迈-科莱恩,现在化工企业采用并购策略促进增长,应对充满挑战的商业环境,两个巨头合并将更富有实力去面对这样的环境。

中国化工430亿美元收购先正达

中国化工以430亿美元收购先正达,中国化工拥有先正达94.7%的股份,先正达2016年销售收入为900亿元,净利润84亿元,市值380亿美元据了解,中国一直都是消费大国,现在对粮食需求、安全逐日趋高,自然而然对农药和种子的要求严格,先正达是全球知名的农化高科技公司,在农药和种子领域具有领先地位,此次收购先正达有利于增强中国化工“3+1”的产业布局。一方面收购有利于中国化工农化领域的家属创新能力,另一方面也可以完善化工生命产业链。在对于国内农化行业上,中国化工似乎形成了一定的垄断力,自然在生产农药上更趋向于国际市场的关注。

圈地运动进行时:艾仕得7天内完成3项收购

1.2017年6月1日艾仕得完成对威士伯北美区工业木器漆资产的收购,收购形式以4.2亿美元现金收购,威士伯木器漆事业部在2016年实现2.25亿美元的销售收入,增加艾仕得在工业市场OEM和售后领域。

2.2016年6月5日,艾仕得宣布手CH涂料公司,在汽车修理,商用车辆和工业涂料,CH涂料在瑞士成功运行多年,艾仕得收购CH涂料相当于拥有一支军队,可以对瑞士市场和专业技术知识有更深入的了解。

3.2016年6月6日艾仕得完成对Spencer涂料集团的收购,Spencer涂料集团据了解年销售额约为1300万英镑,在海上设施到钢结构工程,从管道到内部工厂地面,其产品专为英国和全球市场的工业涂料用户量身订做,艾仕得拥有此项技术,在涂料生产与制作方面在世界排行位于前列。

宣伟完成对威士伯的收购

美国涂料生产商宣伟2017年6月1日宣布,其同意用约113亿美元或者每股113美元的价格收购另一家大型涂料企业威士伯(ValsparCorp)。该交易将以现金的形式进行。

朗盛圆满完成史上规模最大的收购交易

2017年4月21日,上海特殊化学品朗盛完成对阻燃剂与润滑油添加剂供应商之一美国科聚亚公司的收购科聚亚公司总价值达24亿欧元,这是朗盛历史上规模最大的收购交易。此次收购极大地丰富了朗盛旗下的添加剂产品组合,使朗盛在这一对特殊化学品行业极具吸引力的增长市场中成为全球领先的企业之一。年销售额约15亿欧元,朗盛市值105亿美元,预计收购后市值冲击180亿美元

特诺收购科斯特钛白粉业务

钛白粉行业两大巨头Tronox(特诺)和Cristal(科斯特)签署了一份协议。Tronox(特诺)以16.73亿美元现金和部分股权来全面收购Cristal(科斯特)的钛白粉业务,这次交易的金额相当于Tronox的24%的股权。世界上最大的钛白粉颜料生产商即将诞生。特诺拟收购科斯特形成总产能132万吨的全球钛白粉老大,竞争格局进一步优化,内外联动涨价空间扩大

亚什兰6.60亿美元收购全球健康和保健行业供应商PharmachemLabs

2017年4月18日,多元化化工公司亚什兰全球控股AshlandGlobal同意以6.60亿美元收购全球健康和保健行业供应商PharmachemLabs以及香水和风味产品业务。亚什兰公司主要业务涉及优质专业化学品(如非饱和聚酯树脂和凝胶涂层技术产品)、金属铸件消耗品(如固沙树脂材料和脱模剂)等精细化工产品,各种高级润滑油以及水处理等。收购PharmachemLabs正好促进了亚什兰凝胶涂层技术产品的一步跨越,

关西涂料逾6亿美元完成收购Helios集团扩展欧洲涂料市场业务

日本关西涂料株式会社宣布已于2017年3月31日完成收购了欧洲涂料制造商Helios集团的所有股份。在战略所有者关西下,Helios将代表欧洲强大的创新,专业技术和业务发展中心,并将进一步增强其在欧洲涂料行业的重要性。关西涂料于2016年12月6日签署购买股份协议,收购欧洲涂料制造商Helios集团的所有股份。据悉,收购价格为700亿日元,逾6亿美元。

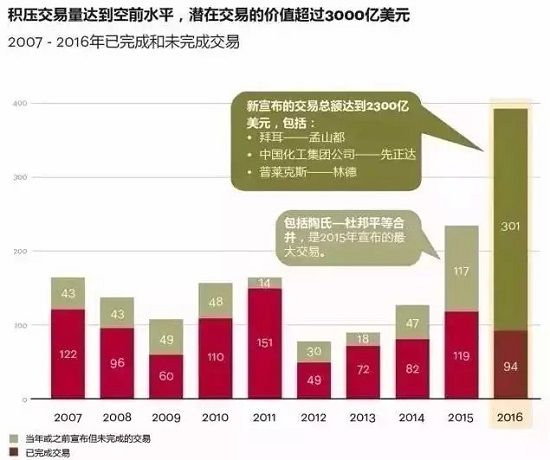

2017年交易总额较2016交易总额数值再创新高

2017年化工企业并购延续2016年的热潮并未衰退,据统计,在2017年第一季度全球化学品并购交易总额达198亿美元,交易数为28笔。而在2017年第二季内中国化工收购先正达,林德并购普莱克斯,亨斯迈与科莱恩合并的三笔交易总额超1000亿。根据科尔尼资讯上半年发布的《2017年全球化工行业并购报告》预测里,全球化工行业整合趋势将持续,并说明今年的化工行业并购活动金额将再创新高!

2017年化工全年行业潜在交易总额将超3000亿,其中可能还有4笔未完成的大宗交易,占总额的75%。

区域性投资格局改变了化工行业并购的活动,而这一趋势为根据时间的推移会越来越明显。这4笔大宗交易(陶氏化学—杜邦公司、拜耳—孟山都、中国化工集团公司—先正达、普莱克斯—林德)中,每一笔的估值都在400-700亿美元之间,达到过去10年间任何一笔单笔交易的2-3倍。

在历史上,美国和欧洲的收购曾在化工并购中占主导地位,而目前中国在全球化工并购活动中的占比稳步增加,成为最大的跨境交易发起国!

回顾2016年国际化工收购案例如下

巴斯夫收购银帆化学、凯密特尔及汉高西欧建材业务:

1.2016年4月20日巴斯夫收购广东银帆化学

巴斯夫在中国广东设立的公司很早就开始与银帆化学进行业务上的往来,此次收购加强了巴斯夫在快速增长的中国汽车售后市场的地位。

2.巴斯夫32亿美元收购全球表面处理供应商凯密特尔

2016年6月17日,德国化工巨头巴斯夫宣布,已同意以32亿美元现金收购美国特种化学品制造商Albemarle旗下的凯密特尔(Chemetall)。后

3.巴斯夫计划收购汉高西欧建材业务强化建材化学产品组合

巴斯夫和汉高已签署了一份关于巴斯夫有意收购汉高专业的地板、瓷砖和防水西欧业务,以加强其在建材化学产品组合的协议。

巴斯夫的并购案例扩充巴斯夫在亚太地区的汽车修补漆产品组合,获得凯密特尔的全球领先的表面处理技术,拥有汉高西欧建材业务化学产品组合,这些并购足以说明巴斯夫想在众多巨头集团里成为龙头。

陶氏与杜邦并购1300亿并购在2017年通过

陶氏杜邦并购案获巴西限制条件性通过。杜邦和陶氏公司近日宣布,巴西经济保卫委员会(CADE)已经有条件地批准了陶氏、杜邦并购案。他们预计公司合并将于2017年8月1日至2017年9月1日期间完成,并将在18个月内完成公司拆分。

全球农化整合孟山都与拜耳合并

美国种子巨头孟山都公司在2016年12月13日举行的孟山都股东特别会议中宣布,公司股东批准孟山都与拜耳股份有限公司旗下的一家全资子公司合并。根据并购协议,孟山都股东将在并购交割时获得每股128美元的现金,总交易价值为660亿美元,在双方的并购谈判开始之前,孟山都市值约400亿美元,拜耳市值约960亿美元。德国拜耳最新财报显示,公司第二季度盈利轻松超越预期,息税折旧及摊销前(EBITDA)增长5.7%至30.5亿欧元(33.5亿美元)。合并之后的公司市值约1400亿美元,总交易价值为660亿美元。

德国赢创收购发酵法氨基酸技术公司等业务

1.德国赢创收购发酵法氨基酸技术公司METEX

2016年11月28日,德国赢创工业集团与法国生物技术公司METabolicEXplorer(METEX)签署协议,收购其发酵法氨基酸、二氧化硅、特种添加剂等业务,赢创在全球特种化工领域上一直有先进的技术,涉及面从制药到汽车领域,贯穿人们的生活的方方面面,本次收购赢创出资4500万欧元,主要针对于METEX公司蛋基酸业务的推广,突显了替代技术的重要性。

2.赢创成功收购空气产品公司的特种添加剂业务

2017年赢创工业集团斥资38亿美元完成收购美国空气公司特种添加业务剂,该公司提供大气气体,工业气体,特种气体,功能材料等,能源为石油与杜邦,陶氏同属于化工企业,在2016年营业收入为9894万美元。

Axalta收购北美、东南亚的涂料公司

1.艾仕得收购北美领先的金属线圈涂料制造商DuraCoat

6月27日,艾仕得涂料系统宣布,公司已经达成一项最终协议,将收购DuraCoatProducts,该公司在北美市场是一个领先的金属线圈涂料制造商。根据协议,艾仕得最初将收购DuraCoat,预计在2016年第三季度完成交易,其余流通股在2019年1月完成,此项交易需要相关监管部门的批准和其他惯例成交条件,该交易的财务条款尚未披露。

2.艾仕得涂料系统在东南亚地区收购高性能涂料公司

全球领先的液体及粉末涂料供应商艾仕得涂料系统2016年7月1日完成了对高性能涂料私人有限公司(HighPerformanceCoatingSdn.Bhd)的收购。该公司是东南亚地区一家领先的修补漆涂料供应商。此次收购将扩大艾仕得在东南亚地区的产品线以及销售和服务网络,从而加强艾仕得服务该地区修补漆客户的能力。

佰利联以90亿收购四川龙蟒

2016年9月18日晚,佰利联披露相应预案,佰利联将以7.62元/股的价格发行超13亿股,募集资金约100亿元,其中90亿元用以收购龙蟒钛业100%股权。这意味着国内钛白粉行业排名第二的佰利联,即将把排名第一、拥有30万吨/年钛

白粉产量的龙蟒钛业收入囊中。若以合计产能56万吨计算,将跻身亚洲第一,成为全球第四大钛白粉生产企业。

以上是慧聪化工网整理的2016至1017年间收购并购的事件,但也有收购失败的案例:

涂料巨头PPG尝试420亿美元收购竞争对手阿克苏诺贝尔,最终以失败告终

2017年6月1日,荷兰涂料和化学品生产商阿克苏诺贝尔方面确认,美国竞争对手PPG工业集团已经撤销对于阿克苏诺贝尔的收购要约,经过3个月的拉锯,一场化工业界备受关注的收购最终以失败告终。

未来化工行业走势分析

全球化工并购案例的不断扩张,表明新兴市场正在不断探索全球化的路径,进入市场内必须寻求先进的分析和应用的趋势,这样的趋势在未来几年内将不断扩大和延续。

中国的化学品、煤化和钢铁的供应产业的整合正不断催生着自己的规模,而且这些规模在本土的竞争力拥有极大的优势,今年的国际化的并购战略里,实现自己业务的全球化,在海外每个地区建立成供应链,环环相绕,促进中国化工,能源,农化等业务的发展,并实现全球化整体实力提升。

《华尔街日报》认为“中国在全球化行业的发展雄心,以及中国经济放缓导致产品产能过剩,给全球化行业带来了急剧变化,促使大型企业抱团取暖或是整合提升。”

近几年化工行业并购改革,亚太地区作为主要的发展驱动机,完全影响着化工每个行业的发展趋势,简单说明了现在的亚太,极大影响着全球并购的趋势,而中国作为亚太地区重要的一环,不仅影响着周边国家及地区的化工经济发展,也是作为全球收购并购热潮的“火力引擎”。在未来全球重大的化工行业事件里,中国化工行业的发展将全面带动世界各项事件中不可或缺的一环。

2017年5月中旬在中国举办的“一带一路”会议,它充分依靠中国与有关国家既有的双多边机制,可以为全球大宗商品市场提供巨大的需求刺激,更是有效的提升全球化工企业生产动力,其借助“一带一路”倡议,新走廊的开辟使得企业有开阔更多市场的机会。中国化工对全球的影响力越来越大。从中看到不少“走出去的商机”,让全球各地化工企业参考与借鉴。未来中国也有可能收购“一带一路”沿岸的一些企业。